「子どもの矯正(小児矯正)の場合、ほとんどが医療費控除の対象となり、税金の一部が「還付金」として戻ってくるので、自己負担が軽くなるメリットがあります。医療費控除の対象、お金はいくら戻ってくるのか計算方法などを歯科医が徹底解説します。」

みなさん、こんにちは!

東京都大田区田園調布にある「ABC Dental 子ども専門 小児歯科 矯正歯科」の院長です。

いつもブログを見ていただいてありがとうございます。

「矯正は自由診療だから治療費が高くなる…」「矯正は大人になってからもできるから…」とお考えではありませんか?

子どもの矯正(小児矯正)の場合、ほとんどが医療費控除の対象となり、税金の一部が「還付金」として戻ってくるので、自己負担が軽くなるメリットがあります。

大人になってからでも矯正治療は受けられますが、審美目的の場合は医療費控除の対象外となりますので、歯並びを治したいならば、小児矯正がおすすめです。

そこで今回は、小児矯正における医療費控除の対象、お金はいくら戻ってくるのか計算方法などを歯科医が徹底解説します。ぜひ、最後まで参考にしてみてくださいね。

▽先読み!この記事で分かること

・子どもの矯正はほとんどが医療費控除の対象

・医療費控除の対象となる費用と対象外になるもの

・還付金はいくら戻ってくる?

・医療費控除を受ける手続き方法

目次

ご質問:子どもの矯正治療費はお金が戻ってくるの?

ご質問をいただきました。

ご質問者様:3人のお子様のお母様

現在、子どもが3人います。

小児矯正治療の開始を考えておりますが、3人同時にまとめてとなると、大きな治療費がかかるので、少しでも負担を抑えたいです。

歯並び相談をした歯医者さんから「医療費控除が使えますよ」と言われたのですが、医療費控除というのは、治療にかかったお金が戻ってくるという制度ですか?

お金が戻ってくる場合、大体いくらくらい戻ってくるのでしょうか?なるべく簡単に教えていただけると助かります。よろしくお願いします。

回答:小児矯正はほぼ医療費控除の対象となります

ご質問ありがとうございます。

お子様3人とも小児矯正を受ける予定とのことですね。この場合、かみ合わせが悪く、機能を改善する医療目的になりますので、矯正治療にかかる費用は「医療費控除の対象」となります。

医療費控除というのは、1年間に医療機関に支払った医療費が10万円以上かかった場合、医療費控除の対象金額に応じて、その年の所得から医療費を差し引くことができる制度です。

小児矯正の場合、ほとんどのケースで医療費控除の対象となりますので、支払った税金の一部が「還付金」として戻ってきます。医療費控除額の最高限度は200万円です。

どれくらいお金が戻ってくるかは、実際に支払った医療費と所得税率によっても変わってきますので一概には言えませんが、所得税が軽減されますので、医療費の負担が軽くなります。

ただし、医療目的の小児矯正であっても、医療費控除の対象外となることがあり、実際には管轄の税務署によって決められますので、詳しくは税務署へ相談されることをおすすめします。

医療費控除とは?分かりやすく

医療費控除とは、自分や家族が医療機関に医療費を支払った際に、年間(1月1日~12月31日)の医療費が10万円以上かかった場合、支払った税金の一部が戻ってくる制度です。

年間の総所得金額が200万円未満の方は、支払った医療費が10万円以下の場合でも、所得額の5%以上医療費がかかった際に、超過分の金額に対して医療費控除が適用されます。

翌年の3月15日までに税務署で確定申告すると、子どもの矯正治療にかかった費用は医療費控除が適用されて、所得税と住民税の一部が戻ってきます。

矯正治療が医療費控除の対象となる条件

矯正治療が医療費控除の対象となる条件は「医療目的」であることが重要なポイントです。

子どもの矯正は、かみ合わせをが悪いことが理由で不正咬合による歯列矯正が行われますので、ほとんどのケースで機能的改善を目指す医療目的となり、医療費控除の対象になります。

一方で、大人の矯正の場合、歯科医が医学的に問題があると認めた場合、歯科医の診断書があれば、医療費控除の対象になる可能性があります。

ただし、見た目の美しさを追求する、歯並びをキレイにする「審美目的」になると医療費控除の対象外です。保険診療対象外の自由診療となりますので、自己負担額が大きくなります。

医療費控除の対象となる範囲は?

ここからは、小児矯正における医療費控除の対象となる範囲についてみていきましょう。

矯正にかかる治療費だけでなく、幅広い費用が対象になります。

▽医療費控除の対象となるもの

・歯医者に支払った診療費・レントゲン検査費用

・矯正にかかった治療費

・矯正装置料、処置・調整料

・医薬品購入費用

・お薬(処方箋・痛み止めなど)

・通院にかかった公共交通機関の交通費(電車代、バス代など)

※車で通院した場合、ガソリン代は含まれません

上記は医療費控除の対象となっており、医療費が10万円もしくは総所得の5%を超えた場合、確定申告をすることにより、税金の一部が戻ってきます。

医療費控除の対象外となるものは?

医療費控除の対象外となるものがありますので確認しておきましょう。

▽医療費控除の対象外となるもの

・通院時にかかったガソリン代

・駐車料金

・タクシー代

※公共交通機関が使えない場合は適用されます

・歯ブラシや歯磨剤などの口腔衛生用品(予防ケアアイテム)

・ローンや分割支払いの手数料・金利

マイカーで通院されている方は、ガソリン代や駐車場代金がかかりますが、公共交通機関ではないため、医療費控除の対象外となりますので、申告の際に注意しましょう。

参照サイト:国税庁「医療費控除の対象となる歯の治療費の具体例

デンタルローンやクレジット払いも医療費控除の対象

小児矯正にかかる費用にデンタルローンを利用したり、クレジットカードの分割払いをされている方もいらっしゃるかと思います。

デンタルローンやクレジット払いであってもローンが成立した年の医療費控除を申請できますので、ローン契約書、もしくは領収書をしっかりと保管しておきましょう。

ただし、ローンやクレジットカード利用時の金利手数料分は控除の対象外となり、金額によって控除額も変わりますのでご注意ください。

小児矯正の医療費控除でいくらお金が戻ってくる?還付金の算出方法

小児矯正の医療費控除で戻ってくる還付金の算出方法についてみていきましょう。

①年間の医療費を計算する

まずは、1年間(1/1〜12/31)に使った医療費の計算をします。

小児矯正にかかった医療費の他、生計が同じ家族の医療費も合算できますので、領収書や明細書を確認して、まとめて計算しましょう。

医療費の総額を出したら、次に医療費控除で戻ってくる税金を計算します。

②医療費控除で戻ってくる税金を計算する

▽医療費控除で戻ってくる税金の計算式

医療費控除額=1年間に支払った医療費の総額ー(保険金などの受給額)ー(10万円)

保険金などの受給額とは、医療保険金などの補てん分の金額のことです。

出産育児一時金、配偶者出産育児一時金、家族療養費、高額療養費、傷害費用保険金、医療保険金、入院給付金などがあります。

10万円もしくは総所得の金額が200万円未満は総所得金額の5%となり、どちらか少ない方の額が適用されます。

例)家族全員分の医療費が年間100万円かかった場合

100万円ー10万円=90万円に対して所得控除されます。

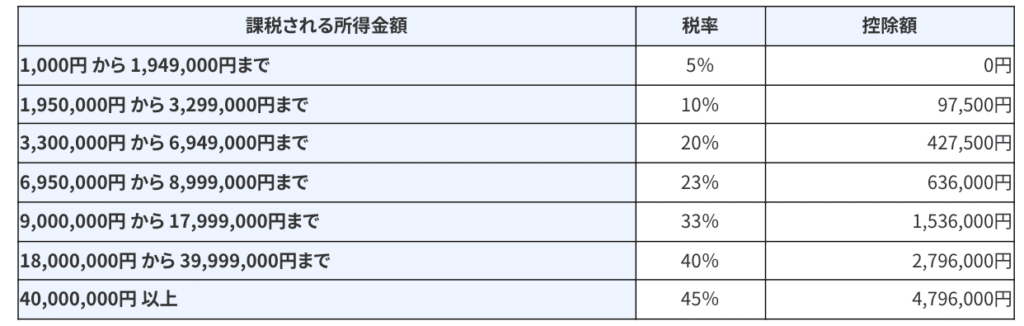

③所得税率を確認する

次に、所得税率を確認しましょう。

課税される所得金額は給与所得控除後の金額から給与控除の合計を差し引いた額です。

源泉徴収票に記載されています。

課税される所得額

課税所得額=給与所得控除後の金額ー所得控除の合計

▽所得税率と控除額

出典:国税庁「所得税の税率」

④還付金を算出する

実際に戻ってくる還付金を計算します。

還付金額=医療費控除額✕所得に応じた税率

例)課税所得額が300万円、医療費が65万円かかった場合

医療費控除額=65万円-10万円=55万円

医療費控除額55万円✕所得税率10%=55,000円(還付金)

詳しくは国税庁のウェブサイト、またはお近くの税務署にてお問い合わせ下さい。

医療費控除を受けるために必要な書類

ここからは、医療費控除を受けるために必要な書類をみていきましょう。

以下の書類を揃えて、管轄の税務署へ行き、還付申請します。

▽申告するときに必要な書類

・確定申告書(給与所得者は源泉徴収票)

・医療費控除の明細書・レシート

・診断書

・印鑑

・銀行の通帳(還付金の振込先口座)

・マイナンバーカード(e-Taxで申告する場合)

※デンタルローンやクレジットカードによる分割支払を使用した場合は、契約書の写しもしくは信販会社の領収書

医療費控除を受ける手続き方法

控除の申請は、毎年2月16日から3月15日までの1ヵ月間に行われる所得税の確定申告を行います。

会社員は会社で年末調整が行われますが、控除を受けるために確定申告が必要になりますので、忘れないようにしましょう。

控除の対象期間は1月1日から12月31日までの1年間ですが、申告を忘れてしまった場合は過去5年間までさかのぼって申請することができます。

還付申請は管轄する税務署に直接書類を持っていくか、税務署に郵送する、または電子申告(e-Tax)にてオンライン申告することもできます。

①税務署で申請する方法

管轄の税務署に必要書類を持参し、控除の明細書に必要事項を記入します。

②税務署に書類を郵送する方法

確定申告書に控除の明細書を添付し、必要書類を合わせて管轄の税務署に提出します。

③電子申告(e-tax)で申告する方法

国税庁ウェブサイト「確定申告書等作成コーナー」から確定申告書を作成し、送信します。

控除の明細書の計算は自動で行われ、確定申告書に反映されます。

実際に還付金が戻ってくるのは申請してから1ヶ月〜2ヶ月後くらいに指定口座へ振り込まれます。

参照サイト:国税庁「確定申告書等作成コーナー」

矯正をするなら医療費控除を受けられる小児矯正がおすすめ

子どもの矯正は発育段階にある機能改善や医療目的に行われますので、マウスピース矯正やワイヤー矯正といった治療方法に関わらず、控除の対象になりやすいです。

矯正治療は大人になってからでも受けることができますが、子どものうちに矯正をしておくと治療費の負担が軽くなるだけでなく、成長を利用して根本的な原因にアプローチできます。

子どもの矯正は一般的に中学生くらいまでになりますが、実際に控除を受けられるかどうかは管轄の税務署によって判断されますので、気になる方は確認しておきましょう。

見た目はそんなに気にならなくても、かみ合わせに問題があるケースもありますので、一度、お近くの小児歯科へ歯並び相談をしてみることをおすすめします。

まとめ

小児矯正のご相談は大田区田園調布にある小児歯科・矯正歯科専門「abc dental」の歯並び相談をお気軽にご利用ください。医療費控除についても分かりやすく説明しています。

東雪谷、南雪谷、雪谷大塚町、上池台、久が原、南馬込、北馬込、西馬込、東馬込、仲池上、北嶺町、東嶺町、西嶺町、池上、下丸子などのエリアからも通いやすい小児歯科医院です。

イラストでも解説中!!

小児矯正は医療費控除の対象?(イラスト解説)